商品需要量・流通貨幣量の均衡自体の乱高下

まず初めに、拙著を発端にした対話に川端教授が真摯に応じていただいていることに感謝の意を表したい。

(0)共通認識の確認

そもそも公共貨幣論は、現状の債務貨幣システムに対する否定的評価から出発している。その否定的側面のひとつが、川端教授の言葉を借りれば「景気循環のポジティブ・フィードバックによる暴走」である。景気上昇局面における暴走は、いずれは持続不可能となって、多くの場合はバブルの形成とその崩壊を引き起こし、景気減衰局面へと移行し、今度は逆方向へと暴走する。そして、いったん暴走を始めた景気後退は、それを放置すれば止めどなく進行し、最後は恐慌にまで至るまで止まることがない。ゆえに、政策的な介入(主に財政政策)によって、いわば外生的にそれを止める以外にすべがない。しかし、国債(利付債務)を財源とする財政政策は、国家債務から生じる利払いと構造的な格差構造によって十分に機能せず、「失われた30年」に至っている。この債務貨幣システムのもとでの乱高下が、生産活動と国民生活に重大な悪影響を及ぼす。詳細はともかくとして、この乱高下に対する問題意識は、川端教授にもおおよそ共有いただいているようである。

(1)商品需要量・流通貨幣量と欲求水準の乖離

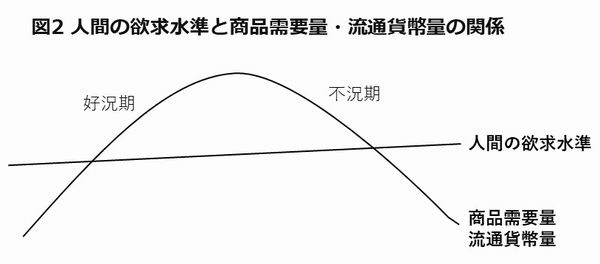

ポジティブ・フィードバックを構成する「流通貨幣量=f(商品需要量)」と「商品需要量=g(流通貨幣量)」をともに「調整」とらえるならば、確かにポジティブ・フィードバックは「調整」によって構成されており、その二つは共存しうる。そうだとすれば、「調整」を「流通貨幣量=f(商品需要量)」に限定してとらえたのが誤解だったのかもしれない。しかし、「景気循環のポジティブ・フィードバックによる暴走」自体を問題視するのであれば、いずれにせよ、ポジティブ・フィードバックを構成する二つの「調整」プロセスにたいして肯定的な評価を与えることはできない。仮にその二つの「調整」プロセスが、流通貨幣量と商品需要量の均衡を保ちながら進行するものであったとしても、それが人間の欲求水準と釣り合う保証がない。釣り合わないどころか、そこから大きくずれて乱高下する可能性が高い。図2は、その理念形を表す。

たとえば、好況時には、いわゆる「慣性の法則」によって、流通貨幣量と商品需要量は、人間の欲求水準を通り越して増大する傾向が強い。なぜなら、そもそも生身の人間の欲求水準は容易に測りえないうえに、好況時のメンタリティは速やかに切り替わらないし、中間消費に対応する投資と生産は末端消費に先行して行われるからである。こうして過剰生産が続くうちにデフレの兆しが見え始め、貨幣流通速度の低下(投資から貯蓄へのシフト)が引き起こされる。貯蓄へとシフトした資金はさらなる投資先を求めて、実体経済から資産経済へと移動をはじめ、それがバブルを形成することもある。バブルが形成される場合にはその崩壊によって、バブルが形成されない場合でも何かのきっかけで、ポジティブ・フィードバックは逆回転を始める。こうして、流通貨幣量と商品需要量は、お互いに「調整」し合いながら人間の欲求水準を通り越して下落する。これは、まさに国民の貧困化と欠乏化を意味する。この理念形の描写から言えることは、流通貨幣量と商品需要量の調整・均衡自体は積極的を意味を持ちえないということである。

ところが、川端教授は「自動調節機能」について、貨幣的インフレ・デフレを防止するものとして、積極的な評価をあたえている。その理由として、「信用創造のある金融システム」が「商品と無関係に通貨を供給したり引き上げたりすることはできない」ことを挙げている。もっと具体的に言えば、「たとえ好況期に銀行が貸し込みをするのであっても,借りた企業は設備投資であれ運転資金であれ決済資金であれ,借りたお金を財・サービスの購入に投じるか,すでに購入したものの決済に用いる。だから,通貨供給の増大は商品流通の増大を伴うのであり,一方的に通貨供給だけが増えることはない」というわけである。要するに、流通貨幣量と商品需要量が調整・均衡すること自体に価値を見出している。しかし、相互に均衡し合っても、それが人間の欲求水準を通り越して乱高下するのでは価値がないと言わざるをえない。

(2)流通貨幣量と商品需要量の均衡のもとでの貨幣的インフレ・デフレ

しかも、流通貨幣量と商品需要量の自動的な調整・均衡が、貨幣的インフレ・デフレを防止するとは必ずしも言い切れない。というのは、実際の銀行貸付による信用創造は、実体経済への資金の投入だけを目的に行われるとは限らないからである。バブル期には、不動産業とは無関係な企業ですら、わざわざ不動産事業部なるものを新設して、銀行から資金供給を受けて不動産投資をする例が、ごく普通に見られた。その結果、一般商品(投機目的ではない)の流通増大をともなわない流通貨幣量の増大が引き起こされた。この不動産バブルは、不動産価格の急激な上昇(一種の貨幣的インフレ)とともに発生した。つまり、「流通貨幣量の商品需要量への均衡」と「商品需要量の流通貨幣量への均衡」を繰り返すなかでも、商品価格の上昇は起こり得る。そして、いったん不動産価格の下落によって資産の時価評価が低下すると、投機目的で不動産を購入した企業のバランスシート調整のための貸付金の返済が優勢となり、流通貨幣量の低下傾向が引き起こされ、いわゆるデフレ不況に突入した。つまり、信用収縮という「自動調節機能」が、貨幣的デフレを引き起こしたのである。

そのほかに、流通貨幣量と商品需要量の自動的な調整・均衡が存在していても、供給商品量が人間の欲求水準を越えたり、経済格差(貨幣の偏在)があれば、貨幣流通速度が低下することによって、貨幣的な要因によるデフレが引き起こさせる。

(3)公共貨幣システムのもとでの貨幣的インフレ・デフレの抑止の方法

他方、川端教授は、公共貨幣システムにおいては、「金融システムと異なり,財政システムでは通貨の一方的投入が可能である」とし、これによって貨幣的インフレが引き起こされるとする。言うまでもなく、適正な貨幣量を越えて公共貨幣が民間に投入されればインフレになるのは確かだが、この場合、川端教授は「適正な通貨量の(人為的な)決定は困難である」との前提に立っている。もちろん、それがきわめて容易だというつもりはないが、世の経済学者の知見を集めて、そのオープンな議論を通じて、適切なモデルを元にシミュレーションを行えば、適正な通貨量の推定はさほど難しいことではない。これを適切な物価目標(日銀によると2%)を基準にモデルを暦年修正していけば、適切な貨幣量を維持することは十分に可能であり、そのモデルは国民の財産となる。これは、決して「無理」なことではない。このモデル形成過程において多少のブレは生じるであろうが、少なくとも、貨幣量に関心のない営利企業による「自由な」市場取引をとおして、流通貨幣量と商品需要量を乱高下させるよりはましであろう。

なお、公共貨幣システムのもとにけるモデル分析によるシミュレーションは、「公共貨幣委員会」を中心としたオープンな議論によって行われるものであるが、それは公共貨幣発行量と徴税額を定めるためのものである。しかし、公共貨幣を財源とする予算執行と徴税は、政治プロセスそのものである。したがって、「公共貨幣委員会」のみならず、国会もまた、流通貨幣量決定の当事者である。とするならば、公共貨幣システムにおいては、民主主義のレベルが問われることもまた確かである。公共の利益よりも、個別の利権者の利益が重視される政治がまかりとおるとすれば、それはその国の民主主義の劣化を意味する。ただし、そのような弊害は、行政プロセスのオープン化と簡素化で解決できる。公共貨幣システムにおける流通貨幣量の決定に政治プロセスがかかわる以上、それはもとより経済学のみで解決できる問題ではない。そして、そのような流通貨幣量決定の政策的(外生的)な性格は、公共貨幣システムに限ったことではなく、今日の債務貨幣システムにおいても当てはまることである。

(4)債務貨幣システム(金融的システム)における政策的(外生的)過程

川端教授によると、内生的な過程のなかに「行政的な意図が介在しないことが想定されている」とするのは、私の誤解であるらしい。どうやら、正確には「行政的な意図が介在しようとすることは想定しているが、その意図は貫徹しない」ということのようである。なぜなら、「政策当局の意図が介在しようとしまいと,結局,金融システムでは内生的にしか通貨が供給されない」からだ。しかし、政策的な意図が貫徹しないとするならば、内生的貨幣供給においては、民間が主体となって営まれる金融市場のなかの営利的な(=政策を意識しない)取引によってのみ貨幣が供給され消滅することになる。はたして、そうであろうか。確かに、現行の貨幣システムにおいては、不況下に準備預金を増やしても、民間に貨幣需要がなければ信用創造は起こらない。しかし、好況時における金融引き締めは効果がある。実際に、日銀は、金融引き締めによって、バブルを崩壊させた「実績」を持っている。また、不況時になると、効果のない金融政策に代わって財政政策に頼らざるをえない。これは、目覚ましい効き目があるとはいえないが、不況から恐慌への転落を防ぐ程度の効果はある。これらは、明らかに政策的な意図が、貨幣供給に影響を与えていることを示している。

このような整理の仕方にたいしては、「いや、政策的な意図があろうがなかろうが、市場取引のルールに則っている以上、それは内生的である」という反論の声が聞こえてきそうである。しかし、もしそうだとするならば、債務貨幣システムのもとでのすべての貨幣現象は内生的であり、外生的なものはそもそも存在しないことになる。たとえば、債務貨幣システムのもとでは、政策主体である政府ですら、市場経済のルールに則って、国債を国債市場に売りに出して財源を確保するほかなく、それが財政政策の一環をなしている。日銀もまた、国債市場から市場取引のルールに則って国債を買うことによって、準備預金を増やそうとする。したがって、行政的な意図をもって行われる施策は、仮に市場経済のルールに則った施策であったとしても、外生的ということでなければ内生的・外生的という分類の意味がなくなる。要するに、もともとこのような反論が生まれる余地はないのだが、その可能性を考慮しなければならないほどに、内生的・外生的という用語は混乱のもとになりやすい。したがって、内生的・外生的という用語は、現実を説明する道具としては不適切であると言わざるをえない。

もし、政府や日銀の行動を「内生的・外生的」という用語を使用してありのままに説明するならば、「内生的な手段によって外生的な目的を達成しようとしている」ということになる。この矛盾をはらんだ表現のなかに、内生的・外生的という分析用語のまぎらわしさが表れている。それならば、「内生的・外生的」という代わりに「営利的・政策的」としたほうが、よほどスッキリする。それによって貨幣的行動を説明するならば、民間銀行の民間企業への貸付による信用創造は、徹頭徹尾、営利的な貨幣創造である。政府の財政政策は、営利を度外視した政策的な行為であるが、市場で対峙するもう一方の当事者である銀行は営利目的で対応する。また、銀行が国債を購入し続けるための原資(準備預金)を補充するための日銀の買オペは、これも政策的な行為であるはが、やはり市場で対峙するもう一方の当事者は、営利的に行動する銀行である。しかも、日銀についてもう一つ付け加えておくべきことは、株式市場に上場することによって、自らの政策目標すら営利活動の枠内で行わなければならないという縛りのなかに置かれているということである。このように、用語「営利的・政策的」を利用すれば、日銀の奇妙な立ち位置もスンナリと説明できる。

(5)政策的貨幣量の決定は目新しいものではない

このような説明をとおして、金融市場をとおした貨幣創造の過程に政策的な行為が入り込んでおり、その政策的な意図が貨幣創造を左右しているという現実が分かる。しかし、それは、たとえて言うならば、切れ味の悪い包丁で調理をしようとするようなものであって、それで乱高下する景気をコントロールしようとすることには「無理」がある。なぜなら、金融政策は貨幣創造を直接コントロールするものではないし、財政政策は自ら利付債務を発行して金融機関と富裕層に利払費を垂れ流し、格差を拡大させて景気の回復を押しとどめているからである。川端教授は、公共貨幣システムによって貨幣量をコントロールすることに「無理」を感じているようだが、政策的に貨幣量をコントロールるす行為自体は、何も目新しいことではない。公共貨幣システムは、景気の乱高下の原因自体をなくしたうえで、これまでより効率よく政策的な貨幣コントロールを行おうとするものに過ぎない。

関連出版物

(S1)山口薫『公共貨幣』東洋経済新報社 2015年

(S2)山口薫・山口陽恵『公共貨幣入門』集英社インターナショナル新書 2021年

(S3)下田直能『お金は銀行が創っているの?』同時代社 2022年

関連ブログ

(B1)川端教授ブログ「山口薫・山口陽恵『公共貨幣入門』集英社,2021年を読んで:信用創造禁止,シンボル貨幣,ナローバンクがもたらすもの」

(B2)川端教授ブログ「公共貨幣論に対する見解まとめ:下田直能『お金は銀行が創っているの?』同時代社,2022年を踏まえて」